Nach dem beeindruckenden Auftritt des Fintech-Strategen Chris Gledhill beim CREALOGIX Open Innovation Day 2020 kamen einige Teilnehmer auf uns zu, die mehr wissen wollten. Wir setzten uns mit Chris zusammen, um einige Antworten auf ihre Fragen zu erhalten.

Nehmen Deiner Meinung nach, die etablierten Finanzinstitute die Challenger denn eigentlich ernst?

Ich glaube schon, dass die etablierten Institute mittlerweile ein klares Verständnis von der Herausforderung durch die neuen Wettbewerber haben, und zwar sowohl in quantitativer wie auch in qualitativer Hinsicht. Dies ist eine bedeutende Veränderung, die sich in den letzten zwei oder drei Jahren vollzogen hat. Doch obwohl die Bedrohung durch die Challenger grundsätzlich anerkannt wird, bin ich mir nicht sicher, ob darauf angemessen reagiert wird.

Die Großbanken gehen nach wie vor davon aus, dass ihnen die disruptiven Veränderungen in ihrer Branche aufgrund der Größe ihres Kundenstamms und der Stärke ihrer Marke nichts anhaben können. In ähnlicher Weise fühlen sich auch weniger große, aber etablierte Privatbanken aufgrund ihres bestehenden Kundenstamms und ihrer Reputation am Markt derzeit noch zu sicher. Veränderungen stellen immer ein Risiko dar und oftmals ist es am sichersten, nichts zu tun. Außerdem besteht hier meiner Meinung nach, ein Zusammenhang den ich „die Bankergleichung“ nenne und der auch auf viele Vermögensverwaltungsfirmen zutrifft. Viele Personen, die die Macht haben, Veränderungen herbeizuführen, stehen kurz vor der Rente, und wenn die Zeit bis zum Wirksamwerden disruptiver Veränderungen länger ist als die Zeit bis zum Renteneintritt, möchten viele Führungskräfte auf Nummer sicher gehen und setzen deswegen lieber weiter auf ein Geschäftsmodell, das 200 Jahre lang funktioniert hat, als ein schwieriges Ende einer erfolgreichen Karriere zu riskieren.

Dies ist kein Thema, das auf die Finanzdienstleistungsbranche beschränkt ist. Sehr ähnliche Verhaltensmuster lassen sich auch in anderen Branchen beobachten, die einem disruptiven Wandel ausgesetzt sind. Es gibt bemerkenswerte Beispiele von Unternehmen, die auf disruptive Veränderungen nicht schnell genug reagiert haben, wie etwa im Falle von Kodak beim Aufkommen der Digitalfotografie oder im Falle des DVD-Verleihers Blockbuster, der in Netflix keine Konkurrenz erkennen wollte. Gerade letzteres ist ein gutes Beispiel dafür, wie man es nicht machen sollte: Statt mit Netflix zusammenzuarbeiten oder zu versuchen, Netflix zu übernehmen, entschied sich Blockbuster für die Entwicklung einer gänzlich eigenständigen Plattform, war aber nicht schnell genug, um auf dem neuen Markt Fuß zu fassen. Dies bedeutet nicht, dass etablierte Unternehmen sich nicht verändern können oder dass sich die Challenger zwangsläufig durchsetzen werden. British Telecommunications ist ein großartiges Beispiel für ein Unternehmen, das sich vollständig gewandelt hat, vom Versorger für Festnetztelefonanschlüsse zu einem Kommunikationsanbieter, der Breitband-Internet, Mediendienstleistungen und mehr anbietet. Ebenso wissen nur wenige, dass Nintendo bereits im Jahr 1889 gegründet wurde und ursprünglich Brett- und Kartenspiele herstellte, bevor das Unternehmen anfing, Computerspiele zu entwickeln. Beispiele wie diese sind zwar selten, aber man kann viel von ihnen lernen. Die wichtigste Erkenntnis ist, dass Veränderungen von oben kommen müssen und eine starke Führung erfordern. Die Challenger sind dem Eisberg im Falle der Titanic sehr ähnlich - es spielt keine Rolle, wie viele Menschen an Deck das Hindernis erkennen. Die Botschaft muss den Kapitän erreichen und der Kapitän muss daraufhin entschlossen handeln, um den Kurs des Unternehmens zu ändern.

Was verschafft den Herausforderern einen Innovationsvorteil? Was ist anders, wenn man mit ihrem Führungsteam spricht?

Die Challenger im Banking und Wealth Management verfügen häufig über eine Führungsriege mit einer digitalen DNA, außerdem sind die Führungskräfte in diesen Unternehmen sehr ehrgeizig und denken unternehmerisch. Sie haben eine sehr klare Vorstellung davon, worin ihre Mission als Unternehmen besteht. Ihr Ziel ist die Disruption der Finanzbranche und sie verfolgen dieses Ziel häufig, um ein bislang ungedecktes Bedürfnis zu befriedigen oder positive gesellschaftliche Veränderungen herbeizuführen, indem beispielsweise Services für sozial benachteiligte Menschen angeboten werden, die bislang häufig über kein eigenes Bankkonto verfügen und von vielen klassischen Finanzdienstleistungen ausgeschlossen sind. Die dahinterstehende unternehmerische Vision ist so klar, dass jeder im Unternehmen sie verstehen, an sie glauben und darauf hinarbeiten kann. Im Gegensatz dazu finden wir bei etablierten Instituten nicht nur die bereits erwähnte „Bankergleichung“ vor, sondern es fehlt diesen Unternehmen auch ein klarer Auftrag, der eine emotionale, inspirierende und integrative Wirkung auf die Belegschaft hat. Viele Institute der klassischen Finanzwirtschaft sind weniger am Allgemeinwohl orientiert oder bestrebt, soziale Fehlentwicklungen zu korrigieren. Stattdessen haben sie vor allem den Shareholder Value im Blick, d. h. es geht ihnen schlicht und einfach ums Geldverdienen.

Ein weiterer Vorteil der Challenger ist, dass sie buchstäblich bei null beginnen, denn dies bedeutet, dass sie nicht mit technologischen Altlasten zu kämpfen haben und Führungskräfte direkt die richtigen Mitarbeiter einstellen können, die nicht nur die erforderlichen Fähigkeiten, sondern auch das passende Mindset mitbringen. In einer Großbank werden Mitarbeiter hingegen oft aus Gründen der Karriereentwicklung oder aus internen geschäftspolitischen Motiven in eine andere Abteilung versetzt. Mit den Mitarbeiterinnen und Mitarbeitern eines Unternehmens verhält es sich aber ein wenig wie mit der Renovierung einer Gründerzeitvilla. Meistens ist es billiger, das Haus abzureißen und ein neues zu errichten. Das heißt nicht, dass es keine guten Gründe gibt, die ursprünglichen Merkmale und Qualitäten des bestehenden Hauses zu erhalten - aber langfristig wird es mehr kosten.

Außerdem haben die Challenger den Imagevorteil auf ihrer Seite. Ihre Zielgruppe steht den etablierten Instituten ablehnend gegenüber - angesichts deren Rolle in der jüngsten Finanzkrise, aber auch vor dem Hintergrund ihrer Verstrickung in Geldwäscheskandale oder Ähnliches. Mit alldem haben die Challenger nichts zu tun. Vielmehr überzeugen sie nicht nur mit einem frischen Auftritt, sondern sie sind auch häufig am Allgemeinwohl orientiert und verfügen über klar definierte Leitlinien für ein sozial verantwortliches Unternehmenshandeln (CSR), die sich vollständig in ihre Differenzierungsstrategie einfügen.

Hinzu kommt eine bei den Challengern und den etablierten Instituten völlig unterschiedliche Unternehmenskultur. Dies wird insbesondere bei Umsetzung neuer Ideen deutlich. Die Challenger verfügen häufig über umfangreiche finanzielle Mittel und haben auch keine Schwierigkeiten, sich im Rahmen weiterer Finanzierungsrunden frisches Kapital zu beschaffen. Sobald die Finanzierung gesichert ist, haben diese Organisationen freie Hand, um neue Entwicklungen zügig umzusetzen. Im Gegensatz dazu sind viele etablierte Institute vor allem damit beschäftigt, ihre Altsysteme irgendwie am Laufen zu halten, während die Innovatoren im Unternehmen an der kurzen Leine gehalten werden und mit im Vergleich zu den Challengern mickrigen Budgets auskommen müssen. Der Schaffung einer Innovationskultur ist dies nicht förderlich, zumal die knappen finanziellen Mittel ein kleinteiliges Arbeiten und Verzögerungen aufgrund langwieriger Genehmigungsprozesse mit sich bringen. Um bei unserem Titanic-Beispiel zu bleiben: Stellen Sie sich vor, Sie müssten erst noch eine 20-seitige PowerPoint-Präsentation mit einem stringenten Business Case für eine Kursänderung zur Vermeidung einer Kollision mit dem Eisberg erstellen, die Sie dem Kapitän präsentieren müssen - Sie würden untergehen, bevor Ihr Budget genehmigt ist.

Wenn etablierte Finanzmarken sich der Herausforderung bewusst sind, was hindert sie Deiner Meinung nach denn daran, innovativer zu werden?

Es gibt drei zentrale Faktoren, die Innovationen bei etablierten Finanzmarken hemmen. Den ersten Faktor habe ich bereits erwähnt: Der Ballast einer veralteten Technologie. Legacy-Systeme zu warten und zu erneuern ist oft teuer. Außerdem ist Legacy-IT oft sehr kompliziert und es gibt nur sehr wenige Mitarbeiter in einer Organisation, die sich mit diesen Systemen wirklich auskennen.

Eng damit verbunden ist eine andere Form von Ballast, dieses Mal jedoch kultureller Art. Bürointrigen, die Angst, zu scheitern, eine Kultur der Risikovermeidung und zahlreiche „Kleinkönige“ mit isolierten Tätigkeitsbereichen oder Schwerpunkten tragen alle ihren Teil dazu bei, ein innovationsfeindliches Klima zu schaffen. Ganz anders läuft es zum Beispiel bei den BigTechs: Bei Google etwa werden Mitarbeiter belohnt und befördert, wenn sie ihr Wissen - von der Dokumentation bis zur Mitarbeiterschulung - mit anderen teilen. Im Gegensatz dazu finden sich bei den etablierten Unternehmen Mitarbeiter, die oft labyrinthische Prozesse und Praktiken nicht dokumentieren, weil sie dadurch in ihrer Organisation unentbehrlich werden und gerade in technologischer Hinsicht über Wohl und Wehe von Veränderungen entscheiden können. Dies sind die Mitarbeiter, die sich aktiv gegen Veränderungen stemmen und alle Versuche vereiteln, neue Lösungen herbeizuführen, die ihre Position im Unternehmen gefährden könnten.

An dieser Stelle kommt der dritte Faktor ins Spiel: Innovationen müssen von der Spitze eines Unternehmens ausgehen, von Führungskräften, die sie aktiv vorantreiben. Auf unserem Open Innovation Day 2020 war viel die Rede von der in Singapur ansässigen DBS Bank - einem Unternehmen, das Innovationen aktiv fördert, weil das Führungsteam eine klare Vorstellung davon hat, was für einen erfolgreichen Wandel zu tun ist. In anderen etablierten Unternehmen versteht das Führungsteam häufig nicht einmal, worin die Herausforderung genau besteht, da auf Vorstandspositionen vor allem Finanzexperten zu finden sind, die zwar über umfassende Fachkenntnisse auf ihrem Gebiet verfügen, aber wenig von Technologie verstehen. Expertise im Digital Banking wird jedoch ganz oben in einer Organisation benötigt - nicht in der Funktion eines Head of Digital, der häufig wenig mehr ist als ein Admin, sondern in der Funktion eines CEO, der bei einer digitalen Bank klar die Führung übernimmt.

Welche Veränderungen in puncto Kultur und Managementstrategie helfen etablierten Unternehmen dabei, Innovationen schneller umzusetzen?

Wie ich bereits erwähnt habe, hat die Kultur einer Organisation einen immensen Einfluss. Tatsache ist, dass alle großen Banken die Bedrohung durch die Challenger erkannt haben und alle von ihnen haben Berater hinzugezogen, die ein radikales digitales und kulturelles Transformationsprogramm empfehlen. Viele dieser Organisationen haben Experten von BigTechs abgeworben, um diesen Wandel voranzutreiben, der jedoch oft von der Größe der Organisation erstickt wird. Viele ehemalige Führungskräfte von Unternehmen wie Apple und Google kehren den Großbanken oft schon nach kurzer Zeit frustriert den Rücken. Veränderungen müssen von der Unternehmensspitze aus gemanagt und vorangetrieben werden - andernfalls werden Initiativen zumeist im Keim erstickt oder auf ein Maß zusammengeschrumpft, das nur wenig bewirken kann.

Eine größere Offenheit kann bei der Frage, wie sich der Wandel beschleunigen lässt, einen erheblichen Unterschied machen. Kollaboration und Open Innovation sind dabei die entscheidenden Stichworte. Es ist wichtig, sich mit anderen Unternehmen der Finanzbranche auszutauschen und mit ihnen zusammenzuarbeiten. Statt Innovationen im „stillen Kämmerlein“ voranzutreiben kommt es insbesondere im Open Banking und beim Thema APIs darauf an, Informationen und Ideen miteinander zu teilen. Eine solche Art der Zusammenarbeit ist nicht unmöglich - Banken arbeiten auf diese Weise beispielsweise bereits bei der Betrugsbekämpfung zusammen. Hierbei steht jedoch der Nutzen für die einzelnen Institute im Mittelpunkt. Wir brauchen künftig eine ähnlich intensive Zusammenarbeit, wenn es darum geht, Mehrwerte für die Kunden zu schaffen. Die Möglichkeiten einer Zusammenarbeit auf diesem Feld sind jedenfalls endlos und könnten zu einem benutzerfreundlicheren Service und einer größeren Kundenbindung führen. Stellen Sie sich zum Beispiel einen Studenten vor, der zum Studium in eine andere Stadt zieht. Informationen seiner Bank rund um die Budgetplanung - Miete, Verpflegungskosten, Reisekosten und vieles mehr - könnten für ihn von unschätzbarem Wert sein und die Kundenbindung entscheidend verbessern. Die betreffenden Daten sind in den Banken bereits vorhanden. Nun geht es darum, diese Daten auch zu nutzen, und das schaffen Banken nicht alleine.

Der Schlüssel zur Beschleunigung des Wandels liegt darin, den Austausch mit anderen Banken zu suchen und mit FinTechs effektiv zusammenzuarbeiten. Bisher geschieht dies manchmal bei einer Proof-of-Concept-Idee, aber nicht bei großen Projekten. Dabei würde es einen immensen Unterschied machen, wenn führende Köpfe zusammenkommen und miteinander diskutieren, wie das Banking von morgen und eine künftige Zusammenarbeit zwischen den Akteuren der Finanzbranche aussehen könnten - zumal die BigTechs bereits eine sehr klare Vorstellung davon haben, in welche Richtung sich die Finanzbranche entwickeln wird und sich passend dazu aufstellen. Es gibt zwar viele internationale Bankkonferenzen, diese beschränken sich aber oft darauf, dass jede Organisation für sich ihre aktuellen Projekte vorstellt. Was dort fehlt, ist eine grundlegende Diskussion oder Zusammenarbeit zur Frage, wie das Banking der Zukunft aussehen könnte oder sollte. Wenn es das Geld ist, das die Welt am Laufen hält, dann könnte eine Änderung der Art und Weise, wie wir alle mit Geld umgehen, die Welt verändern. Etablierte Banken befinden sich in einer guten Position, um diese Bewegung anzuführen und neue Formen der Zusammenarbeit könnten nicht nur für die Banken selbst, sondern auch auf einer gesellschaftlichen Ebene positive Veränderungen bewirken.

Angesichts all dessen, was auf dem Spiel steht, müssen Finanzinstitute entschlossen handeln. Der Expresszug in die digitale Zukunft ist nicht mehr aufzuhalten und große Banken und etablierte Vermögensverwalter tun gut daran, sich einen Platz in diesem Zug zu sichern. Die Digitalisierung erzeugt einen massiven Veränderungsdruck, auch und gerade im Bereich Human Resources. Für die digitale Bank von morgen sind Kenntnisse und Fähigkeiten erforderlich, die in etablierten Organisationen gegenwärtig oft nicht zu finden sind. Die Challenger bauen oft mit weniger als 200 Mitarbeiterinnen und Mitarbeitern etwas gänzlich Neues auf. Großbanken haben zehntausende von Mitarbeiterinnen und Mitarbeitern, die sich aber in unterschiedliche Richtungen bewegen. Die Orientierung an einem gemeinsamen Ziel kann eine integrative Wirkung haben - eine klar formulierte Vision, die das ganze Team begeistert und inspiriert und ein Ziel, auf das es hinzuarbeiten gilt, sind von entscheidender Bedeutung, wenn es darum geht, bedeutende Veränderungen herbeizuführen.

Es mag unmöglich erscheinen, eine große Belegschaft unter einem einfachen Ziel zu vereinen, aber das ist es nicht. Einfachheit ist der Schlüssel zum Erfolg. Auch hier zeigt das Beispiel DBS, wie dies erreicht werden kann. Die Organisation hat eine klar formulierte Vision - die beste Bank für eine bessere Welt zu sein. Die Vision der Bank lautet „Beste Bank für eine bessere Welt“ und ihre Mission lautet „Wir machen Banking zu einer Freude“. Alle Mitarbeiter sind unter diesem Banner vereint und jede Position im Unternehmen ist darauf ausgerichtet, auf ihre jeweils eigene Weise diese Vision zu verwirklichen und die Mission des Unternehmens zu erfüllen. Ein weiterer Vorteil ist, dass das Unternehmen auf diese Weise für Mitarbeiter attraktiv wird, die dessen Werte teilen und sich stark für die Ziele des Unternehmens engagieren. Ein Change-Management von oben nach unten und eine klare Vision sind damit von entscheidender Bedeutung, um Innovationen zu beschleunigen.

Welche spezifischen Technologien sollten Banken und Vermögensverwalter Deiner Meinung nach schnellstmöglich implementieren?

Zu den wichtigsten Veränderungen, die Banken und Vermögensverwalter angehen sollten, gehört eine engere Zusammenarbeit mit FinTechs, um das Onboarding zu vereinfachen und dabei gleichzeitig sämtliche KYC- und AML-Vorschriften zu erfüllen. Die Kunden von heute erwarten eine einfache, nahtlose Nutzererfahrung und im Vergleich zum Onboarding Prozess der Challenger, der häufig nach nur drei Klicks und dem einfachen Hochladen eines Führerscheinfotos abgeschlossen ist, passt ein langwieriger, papiergestützter Prozess, bei dem Formulare verschickt, geprüft, kopiert, unterzeichnet und erneut verschickt werden müssen, nicht so richtig zu einem Finanzinstitut, das seinen Kunden einen ausgezeichneten Service verspricht. Die Tools, die solch ein nahtloses digitales Onboarding ermöglichen, gibt es bereits und es mag heute zwar noch Kunden geben, die die Langsamkeit des Papiers als beruhigend empfinden - immer mehr potenzielle Kunden einer Bank werden sich aber von einem zu langwierigen und umständlichen Onboarding abgeschreckt fühlen und stattdessen ihr Glück bei einem anderen Anbieter versuchen.

Ein weiteres zentrales Feld wird künftig das Open Banking sein. Open Banking ist gekommen, um zu bleiben. Finanzinstitute sind deshalb gefordert, mehr zu tun, als nur Lippenbekenntnisse zu diesem Konzept abzugeben. APIs und eine Zusammenarbeit mit anderen Organisationen im Rahmen fester vertraglicher Vereinbarungen können kollaborative Innovationen begünstigen. Die Zusammenarbeit funktioniert dabei in beide Richtungen. Banken sollten deshalb nicht nur anderen Organisationen ihre Schnittstellen zur Verfügung stellen, sondern vielmehr darüber nachdenken, wie sie verfügbare Daten sinnvoll nutzen können und welche Möglichkeiten einer Zusammenarbeit mit Partnern innerhalb und außerhalb der Finanzdienstleistungsbranche bestehen. Es ist wichtig, über den regulatorischen Tellerrand hinauszublicken und zu überlegen, wie das Konzept des Open Bankings monetarisiert und dadurch Mehrwerte für den Kunden geschaffen werden können. Bankkunden haben heute häufig ein ganzheitlicheres Verständnis von Wohlstand als früher, was den Instituten zahlreiche Möglichkeiten eröffnet, ihren Kunden einen Mehrwert zu bieten - angefangen bei Rabatten für Gesundheits- und Fitnessdienstleistungen über Bildungsangebote bis hin zu Investments nach ethischen Kriterien. Ein übersichtlich aufgebautes Dashboard im Digital Banking, das alle relevanten Informationen an einem Ort zusammenführt, kann dabei die Interaktionsfrequenz und Loyalität der Kunden fördern.

Ein weiterer zentraler Faktor ist die Automatisierung. Künstliche Intelligenz kann einen immensen Beitrag leisten, wenn es darum geht, manuelle Prozesse im Backend mit Hilfe von Robotic Process Automation (RPA) zu reduzieren, die Effizienz zu steigern und die Kosten zu senken. Wenn es um digitale Frontend-Services geht, tragen Chatbots und Robo Advisors dazu bei, einfache, prozessgestützte Anfragen zu beschleunigen. Eine Bank kann ihren Kunden dadurch nicht nur einen einfachen und bequemen Service bieten, sondern erhöht auch die zeitlichen Spielräume für die Bankmitarbeiter, sich persönlich um komplexere Anfragen zu kümmern.

Angesichts der oben genannten Trends überrascht es nicht, dass Daten im Zentrum künftiger Innovationen stehen werden, insbesondere in der Vermögensverwaltung. Der persönliche Kontakt von Mensch zu Mensch ist und bleibt natürlich wichtig, aber Vermögensverwalter müssen beim Kundengespräch alle relevanten Daten zur Verfügung haben. Big-Data-Analysen können zu wertvollen Erkenntnissen führen und helfen Wealth Managern dabei, ihren Kunden alle Informationen zur Verfügung zu stellen, die sie für eine fundierte Entscheidung benötigen. Wenn man den Kunden dabei hilft, ihre Finanzen besser zu verstehen und ihre Investitionen auf der Grundlage von Daten zu tätigen, wird Banking dadurch nicht steril oder entmenschlicht. Vielmehr hilft eine datengestützte Beratung Banken dabei, persönliche Beratungsbeziehungen zu ihren Kunden zu fördern und zu vertiefen.

Irgendwelche abschließenden Gedanken?

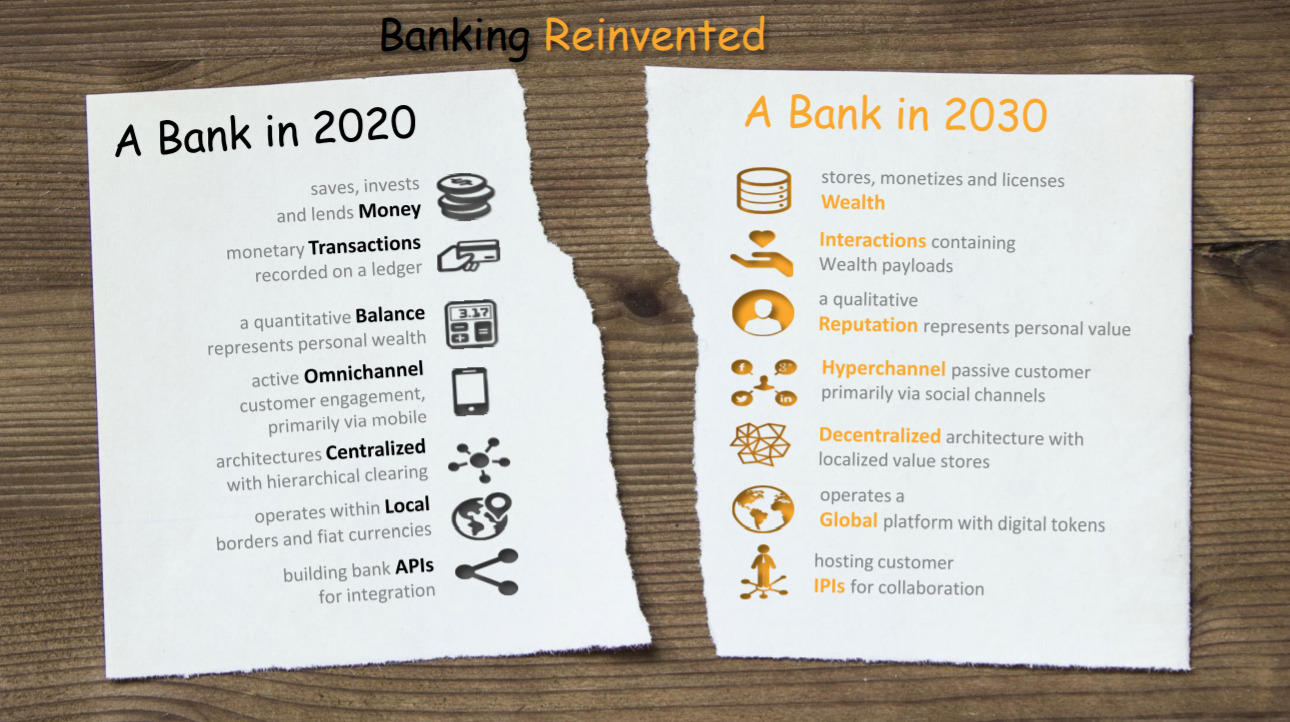

Die FinTech-Revolution hat gerade erst begonnen. Wir stehen an der Schwelle eines fundamentalen Wandels im Banking und Wealth Management - und es geht dabei längst nicht nur um die Digitalisierung des Finanzwesens, sondern um eine komplette Neudefinition des Geldbegriffs und um neue Perspektiven zur Frage, was es bedeutet, wohlhabend zu sein. Und es geht hier nicht nur um eine einzelne Branche, die sich neu erfinden will - die vor uns liegenden Veränderungen sind zugleich auch eine riesige Chance für große Technologie- und Einzelhandelsunternehmen außerhalb des Bankwesens. Mit der richtigen Einstellung, Führung und Vision können Herausforderungen zu Chancen werden. Veränderungen, die heute noch Angst machen, werden dann zu spannenden neuen Möglichkeiten und eine Branche, der oft vorgeworfen wird, eigennützig zu sein, wird in Zukunft zu einer besseren Gesellschaft beitragen können.